「余剰資金」とは何か

余剰資金を運用すれば、プラスアルファの収益が期待できるーー。そう考えて運用に踏み切る企業は少なくありません。もちろんその通りなのですが、「口座に当面使いそうにない資金がプールされている」というだけで、それを「余剰資金」と断定してしまうのは、少々危ういかもしれません。

まず考えるべきは、本業にかかる資金です。どの程度、手元に残しておくべきでしょうか? 運転資金および固定資産の償却(と再投資)をしっかり計算してみる必要があります。

また、今後の事業計画についても考慮する必要があります。過去5年間、新規投資や事業買収をどの程度行ったでしょうか? これらを勘案して、今後の事業計画に必要な資金はおよそどのくらいなのか、試算をしてみてはいかがでしょうか。

現在手元にある「現預金」から、上記の「必要資金」を差し引いたもの。これこそが真の意味での「余剰資金(余資)」なのです。

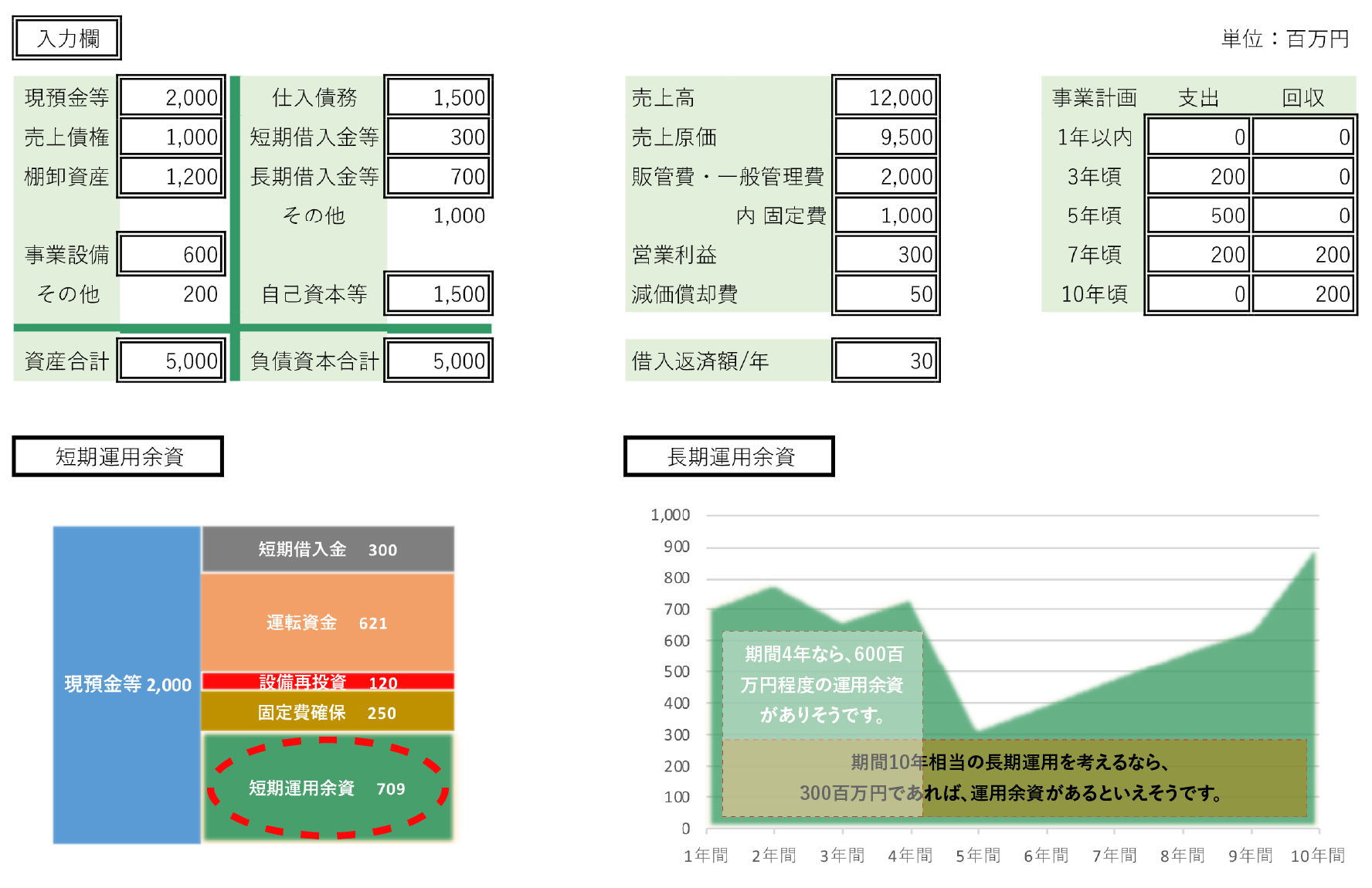

会社としてどれくらい資金余力があるのか、具体的に計算できるように、余資運用簡易シミュレーションをご紹介しましょう。これは、決算情報(BS・PL)と、ざっくりとした事業計画を入力することで余資を算出できるものです。

「短期運用余資」は、現預金等と必要資金(運転資金+設備再投資+固定費)の差額を1年以内の運用余資として計算しています。下の例では、1年間の短期運用に7億円を充てることができる計算となりました。

一方、「長期運用余資」は、短期運用余資に年度ごとのキャッシュフローとキャッシュアウトを加算して、期間ごとにグラフ範囲で明示されます。下の例ですと、期間4年までなら6億円、期間10年の長期運用であれば3億円程度なら、運用しても大丈夫そうだ、と考えることができます。

ポートフォリオ構築を考えよう

次に、実際に運用する際のポートフォリオについて考えてみましょう。一般に運用でのポートフォリオといえば、「株式を6割、債券を4割…」といった有価証券をイメージすると思いますが、本業がある事業会社の場合、お勧めしたいのは「事業性資産をベースに運用先を考えること」です。

例えば、事業のポートフォリオについて、「海外からの輸入が事業の柱だから、為替リスクはもちろん、地政学リスクもあるな」と考える企業があったとします。この場合、為替や地政学リスクを軽減するために現地法人を作る、というのも、一つの考え方ですし、輸入するための外貨を現地での販売によって稼ぐという戦略もあります。いわゆる「マリー取引(外国為替取引で同一通貨の売りと買いを結びつけて相殺すること)」です。

では、この企業が余剰資金を運用したい場合、本業の特性を勘案すると、どのような投資ポートフォリオが考えられるでしょうか?

資産運用は本業抜きには語れない

例えば、為替リスクを軽減するために、シンプルに外貨運用をするという方法が、考えられます。現在、主要先進国と比べて日本は相対的に低金利の状態です。したがって、米ドルやユーロなどを中心に、保有しているだけで金利差を得られる通貨はたくさんあります。為替リスク低減に加え、金利を得られるなら、一石二鳥ではないでしょうか。

また、この企業の輸入商材が高級雑貨なら、為替リスクに加えて、景況感の影響も大きく受けるかもしれません。そこで、例えば外貨建てで、かつ景気変動に強い、海外インフラ投資に関する運用商品を選択してみるという手もあります。

さらに、こうした資産運用に長けてくれば、前述したような「現地法人を作ることによって、為替リスクを軽減する」ことは必要ない、という結論になるかもしれません。現地法人を作るには、それなりの資金や人材が必要になるため、リスクリターンを考えれば、資産運用の方が効率的、というケースも考えられるのです。

資産運用というと、すすめられるままに商品を買って、大きな損失を出した、という残念なケースを想起するかもしれません。しかし、安易に「高利回りだから」という理由で飛びつく運用と、上記のような本業で取っているリスクをしっかり勘案して戦略を練った上での運用は、まったく別物です。

資産分散を意識したポートフォリオを

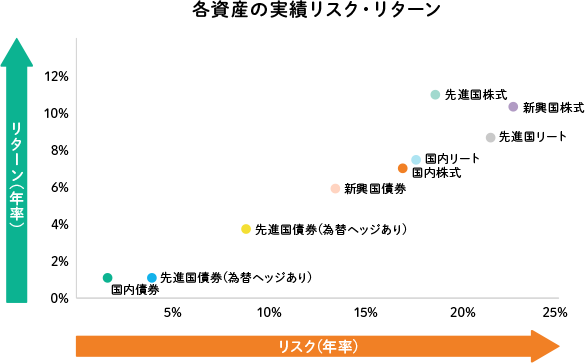

上述の通り、事業法人は本業において様々なリスクを取りながら事業活動を行い収益を生み出しています。この点、有価証券運用でも過度に本業と同様のリスク(為替リスクなど)を取ると、両者ともダメージを受け、本業である事業活動に支障をきたす可能性もあります。そのような場合、資産分散を意識したポートフォリオの構築が有効を考えられます。「資産運用では分散が大切」ということを見聞きしたことはありませんか。下図のように、リスクリターンの異なる複数の資産に分散して金融商品を組み合わせることで、運用リスクを下げ、値動きを緩やかにすることや、運用の効率を上げることが可能です。

- ※2003年4月末~2023年10月末までの各資産の月次リターンデータを元にりそなアセットマネジメントが作成した資料

- 過去の実績に基づいて計算したものであり、将来の運用成果を示唆・保証するものではありません。

りそなでは、銀行業というビジネスの特性上、取引企業さまと長いお付き合いを前提としています。「金融商品を売って終わり」ではなく、長期にわたって二人三脚で、事業化活動や資産形成をサポートする体制を整えています。事業の特性も考慮に入れた資産運用は、インフレや不景気、為替の急激な変動など、外部環境の変化に揺さぶられにくい会社をつくります。ご興味のある方は、お近くのりそなグループの支店に、ぜひご相談ください。

●法人の資産運用についての記事は上記の他にもございます。こちらもぜひご覧ください

⇒『余剰資金を抱える日本の民間企業、運用を考えてみませんか?』

⇒『定期預金に近い、低リスクの投資信託もある』