2016年1月1日から前年の所得および資産が一定以上の方に対して「財産債務調書」の提出が義務付けられています。ここでは、財産債務調書の提出制度について解説します。

財産債務調書の提出制度について

1.背景

2015年度税制改正以前は、所得金額が2,000万円を超える人は、確定申告時に「財産債務明細書」の添付が求められていました。しかし、財産債務明細書は記載内容が概括的で税務当局が申告内容を検証するには不十分な内容であることや、提出率が4割程度に留まるなど実効性に課題を抱えていました。また、2015年度税制改正では一定額以上の有価証券等を有する人が国外に転出する際、その含み益に対してみなし譲渡課税を行う「国外転出時課税制度」が制定されましたが、転出時に適正公平な課税を確保するためには、対象者の保有する有価証券の正確な情報把握が不可欠となりました。こうした課題認識に対応し、所得税・相続税の申告の適正性を確保する観点から、「財産債務明細書」を見直して「財産債務調書」の提出を義務付ける制度が2015年度税制改正で創設されました。また、2022年度税制改正で、2023年度以後の提出義務者、提出期限などについて見直しが行われました。

2.概要

提出対象者は、財産債務明細書より限定され、所得基準(所得税の確定申告書を提出しなければならない方で退職所得以外の各所得金額の合計額が2,000万円超)に加えて資産基準(その年の12月31日において、その合計額が3億円以上の財産もしくは1億円以上の有価証券(自社株を含む)等を保有)、またはその年の12月31日において、その合計額が10億円以上の財産を保有(所得基準なし)を満たす方となります。

対象者は対象となる年の翌年6月30日までに所得税の納税地の所轄税務署長に調書を提出しなければなりません。財産債務調書に記載がある財産・債務に関する所得税等・相続税の申告漏れが生じた場合に過少申告加算税等が5%軽減される一方、財産債務調書に記載がない場合で所得税の申告漏れが生じたときには過少申告加算税等が5%加重されます。

| 財産債務調書(2023年度より) | |

|---|---|

| 対象者 | その年の所得金額が2,000万円超、かつ、その年の12月31日において、その合計額が3億円以上の財産もしくは1億円以上の有価証券等を有する者。またはその年の12月31日において、その合計額が10億円以上の財産を保有する者(所得基準なし)。 |

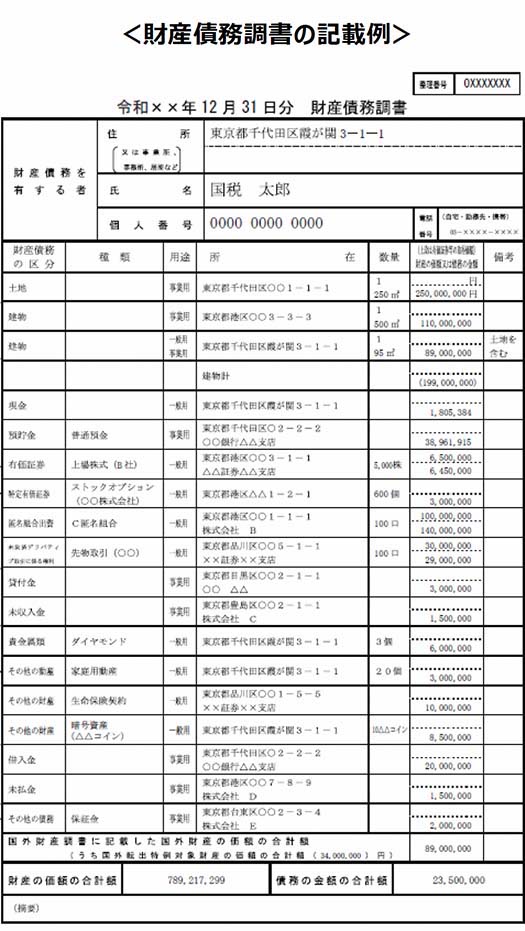

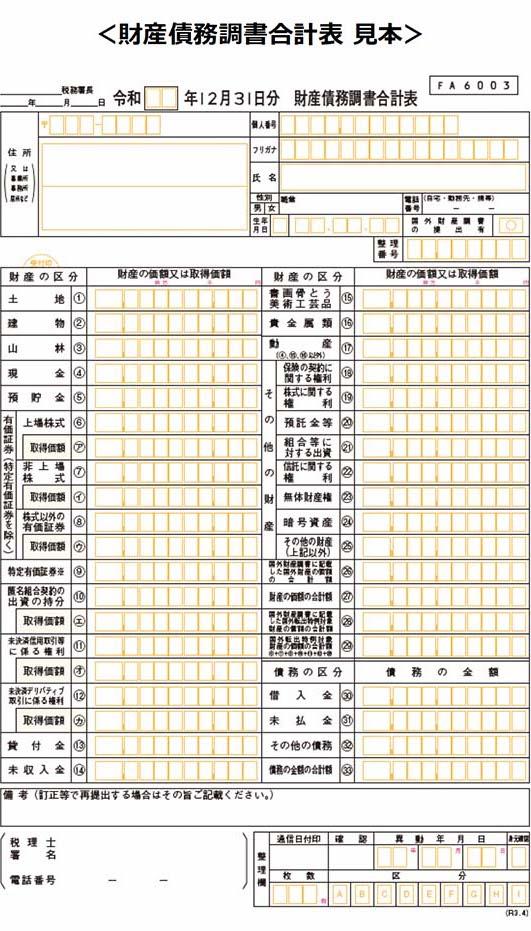

| 記載内容 | 財産の種類、数量、価額、債務の金額等、所在、有価証券の銘柄等 |

| 特例 | 提出期限内に提出した財産債務調書に記載がある財産・債務に関する所得税・相続税の申告漏れがあった場合に過少申告加算税等を5%軽減。提出期限内に提出していない、または提出した財産債務調書に記載がない場合で所得税の申告漏れがあったときには過少申告加算税等を5%加重 |

| 提出期限 | その年の翌年の6月30日 |

| 財産債務の区分 | 記載事項 |

|---|---|

| 土地 | 用途別、所在別の地所数、面積、価額 |

| 建物 | 用途別、所在別の戸数、床面積、価額 |

| 預貯金、現金 | 種類別(当座、普通、定期等)、用途別、所在別の価額、金融機関の名称及び支店名 ※その年の12月31日における預入高(一口)が50万円未満の預貯金については、その預入高の記載を省略することができます。 |

| 有価証券 | 種類別(株式、公社債、投資信託、銘柄等)、用途別、所在別の数量、価額、取得価額、金融機関の名称及び支店名 |

| 未決済の信用取引・デリバティブ等に係る権利 | 種類別(信用取引:信用取引、発行日取引、銘柄、デリバティブ:先物、オプション、スワップ、銘柄)、用途別、所在別の数量、価額、取得価額、金融機関の名称及び支店名 |

| 事業用の未収入金(受取手形含) | 用途別、所在別の価額、債務者の氏名または名称 ※その年の12月31日における価額が300万円未満のものは、所在別に区分することなく、件数及び総額で記載することができます。 |

| 借入金、未払金(支払手形含)、その他の債務 | 用途別、所在別の金額、債権者の氏名または名称 ※用途を問わず、その年の12月31日における金額が300万円未満のもの所在別に区分することなく、件数及び総額で記載することができます。 |

3.財産債務調書の相続税試算への活用

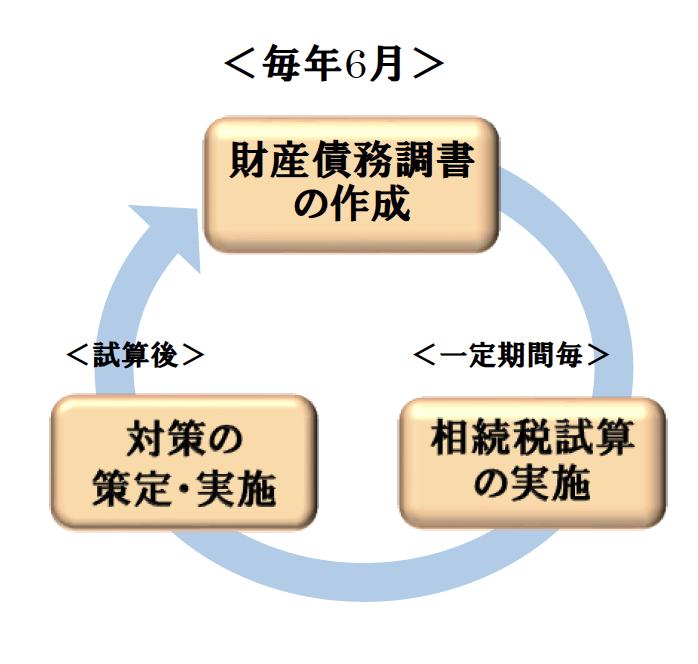

資産を多く保有されている方は、相続発生前の「相続税額の把握」「納税準備資金の確保」「分割対策の実施」等が重要となります。また、過去に相続税額を試算していたとしても、税制改正や資産構成の変化等により税額が大きく変化している可能性があり、定期的なメンテナンスが欠かせません。

財産債務調書では、作成に係る事務負荷が増える反面、詳細な資産情報を毎年漏れなく更新することになりますので、調書を基に定期的に相続税試算を行うことで、現時点の相続税額の概算の把握や試算結果に基づく対策の策定を行う良い機会にもなります。

りそな銀行では、専門のコンサルタントによる相続試算を無料で行っておりますので、お気軽にご活用ください。

参考:過少申告加算税について

確定申告において、申告漏れ等により税務署から申告税額の更正を受け追納を要する場合、新たに納める税金の10%相当額※を過少申告加算税として納付する必要があります。その際、財産債務調書の提出に係る特例によって、過少申告加算税に5%を乗じた額が減算されます。

(例)財産債務調書を提出期限内に提出済(該当する財産を記載していることが前提)で、所得税の申告漏れにより新たに10万円の追納が必要となった場合の総追納税額

10万円(追納税額)+1万円(過少申告加算税)-500円(特例の減算分)=109,500円

- 新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%

- 本文の無断転写、転用は著作権法に違反しますので、お断り致します。

- 本文は2023年6月現在の税制に基づき概略を示しております。また、内容につきましては、情報提供を目的として一般的な法律・税務上の取扱を記載しております。

- 本文に基づく税務上の手続に際しましては必ず事前に税理士・公認会計士・弁護士など専門家にご相談いただきますようお願い申し上げます。

監修日:2023年6月1日

監修:税理士法人渡邊芳樹事務所

事業承継について、わかりやすく資料にまとめましたのでこちらもぜひご活用ください。