「老後2000万円問題」に代表される老後の家計破綻懸念は切実な問題です。論調には賛否両論がありましたが、老後2000万円問題は2つの大きな問題提起を行っていました。

老後資産はストック・フロー両面で厳しい

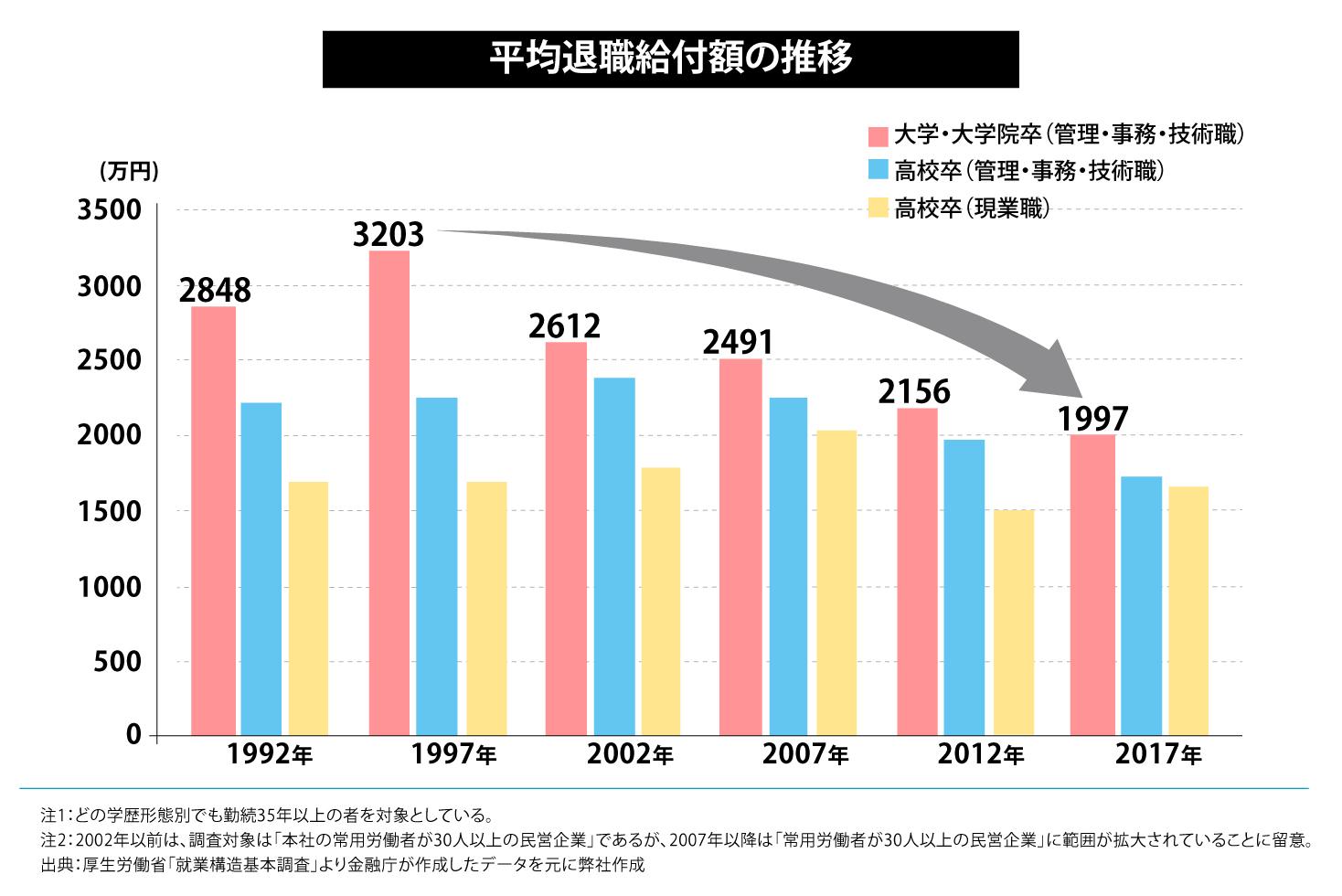

まず1つ目は老後資金の後ろ盾となる退職金が減少を続けており、1997年から2017年の20年間で平均額が約4割も減少し、家計のストックが脆弱になっている点です(金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」※1より)。

そして2つ目には、老後の家計を支える社会保険給付(=年金収入)が少子高齢化の影響により平均約19万円(その他収入を含めても約21万円)であるのに対し、家計の支出額が平均で26万円強と、フローの面からも厳しくなっていることが挙げられます(出所は同上)。つまり、ストックが減少しているところに、毎月の赤字が家計を毀損していることになり、破綻に至る危機を多くの定年退職者、そして高齢者が抱えているということになります。もはや、60歳で退職して、退職金と年金を元手に暮らすというロールモデルは通用しない時代になりつつあるといえます。

さらに現状を見渡せば、2025年4月からは、60歳から65歳への定年延長がスタートするため、企業は年金・退職金制度のさらなる見直しを迫られています。企業は60歳定年を前提とした処遇――例えば給与・賞与、退職金・年金、人事制度や福利厚生に至るまで、金銭報酬・非金銭報酬を含めた、いわゆるトータルリワードを見直す必要が生じています。

株式を活用した退職金や年金の補完とは?

65歳の年金支給開始まで社員の生活をどう支えるかは、企業にとっては悩ましい問題です。しかも、60歳以降も再雇用されて同じ会社(子会社やグループ会社を含む)で働く継続雇用の社員には、再度結んだ雇用契約に基づき退職金を支払う必要があります。

こうした、将来目減りし、不足するのが確実な退職金や年金を補完する対策の1つとして現在、企業に広がりつつあるのが、株式報酬制度です。この株式報酬制度は、企業の短期的もしくは中長期の業績や株価に連動して支払われるインセンティブ報酬の1つであり、通常の給与に上乗せして支払われる福利厚生制度になります。この株式報酬の受領時期を社員の退職時とする設計が可能です。

社員の経営参画意識が高まるメリットも

株式報酬制度にはいくつかのスキームがありますが、信託銀行が取り扱う株式給付信託を導入する企業も増えています。これは、株価や業績に基づいてポイントを毎年付与し、その獲得ポイントに応じて自社株を交付するものです。信託銀行に制度導入や運営を委任するため、事務手数料や信託報酬が必要になりますが、他の株式報酬制度であるストックオプションや譲渡制限付株式などと比較して事務負担が大幅に軽くなるというメリットがあり、さらに、会社独自の制度設計が可能であり、例えば、60歳以降再雇用された社員を支給対象者に限定にする制度設計や、全社員を対象とする制度設計も可能です。

また、社員個人ではなく、従業員持株会支援信託(ESOP)と呼ばれる、従業員持株会を対象にした株式報酬制度も広がりつつあります。これは既存の従業員持株会を生かし、持株会規約を大きく変更させることなく福利厚生制度を拡充できる仕組みです。

このようにして、退職金の補完制度として、また年金+自社株式という福利厚生制度として株式報酬制度を活用する企業が増えているのです。

社員側から見ると、株式報酬制度の導入によって経営参画意識が高まり、努力の結果ともいえる株高の恩恵を享受することができますから、モチベーションアップにつながります。つまり、株式報酬制度は企業と社員がウイン-ウインの関係を築くツールになり得る仕組みなのです。この仕組みが今後、さらに日本企業に浸透していくのは間違いないでしょう。

●自己株式の活用法については以下コラムもご覧ください。

⇒『自己株式を有効活用していますか?』

⇒『若手社員のモチベーション向上に有効な株式給付信託の魅力』

※1 金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」

フローはP15、退職金はP18-19に記載があります。