最近、適格請求書等保存方式(以下、インボイス制度)について耳にすることが増えてきました。消費税の仕入税額控除を受けるには適格請求書(以下、インボイス)等の保存が必要になる、というのがインボイス制度の大枠です。「そう言われてもよく分からないから対応は期限ギリギリでいいだろう」……なんて思っていませんか? 実はインボイス制度に対応するためには、いくつもの手順を踏み、自社ばかりでなく取引先も同様の手続きをしておかなければなりません。

強制適用となる2023年10月を目前にして慌てないよう、今のうちから準備しておきましょう。

消費税と「仕入税額控除」

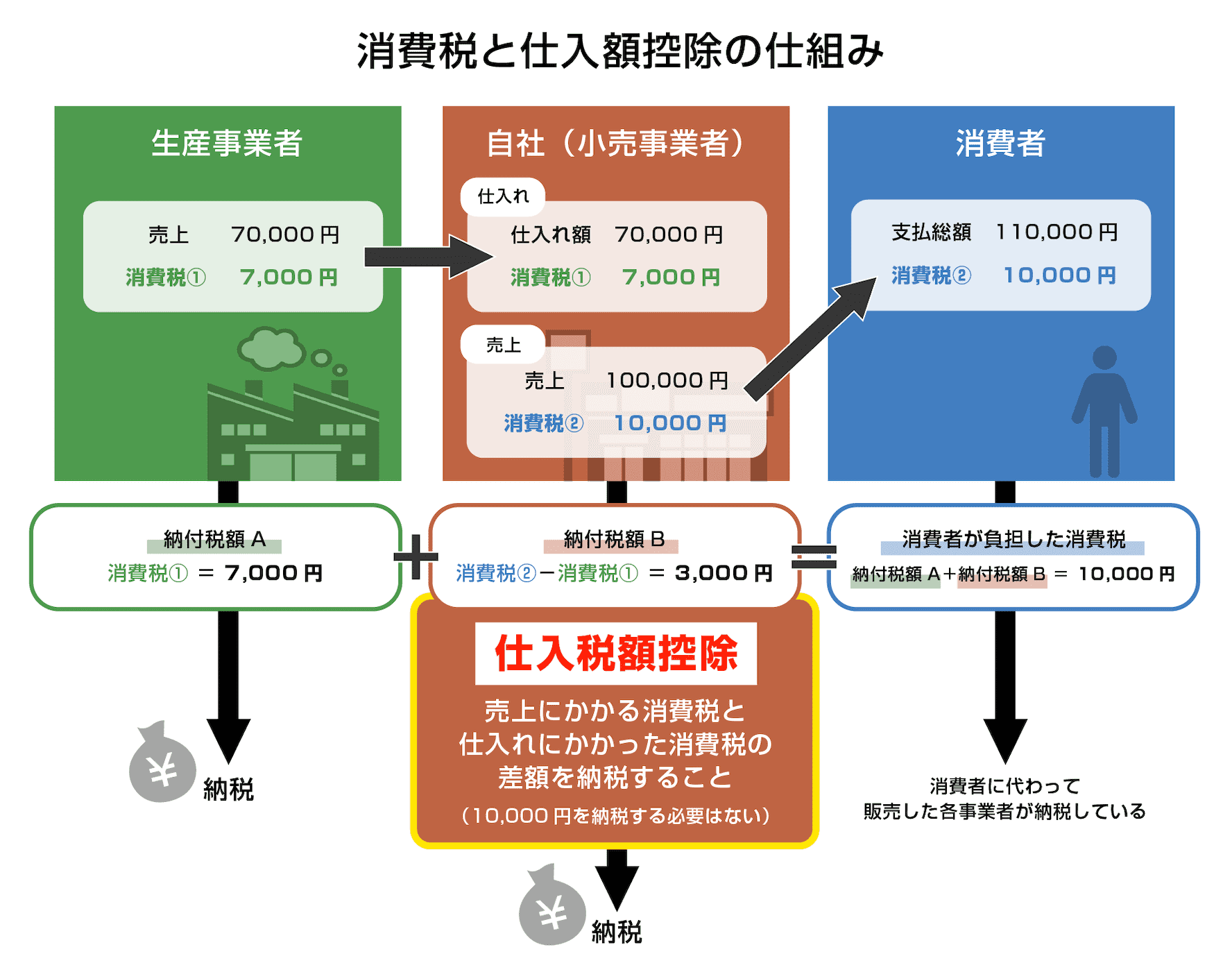

消費税は、法人・個人にかかわらず、モノやサービスを購入(消費)した時に、購入者が支払う税金です。これを販売者側が取りまとめて税務署に納税するという仕組みになっています。また販売者も何かを購入するとき=仕入れを行うときには消費税を支払っています。「お客さまから支払われた消費税」と、「仕入れ時に支払った消費税」の差額を納税することを「仕入税額控除」といいます。

ただし、必ずしも仕入税額控除が認められるわけではなく、法的要件を満たしていることが条件です。満たさない場合には仕入税額を控除しない金額での納税、つまり「消費税の二重払い」をしなくてはならなくなってしまいます。

この仕入税額控除の要件を満たすためにはインボイス等の保存が必要なのです。

※軽減税率適用の有無、課税事業者か否かで若干の差異がありますので、詳しくは国税庁ホームページをご覧ください。

インボイス制度開始までに準備すべきこと

「売り手」にとっても「買い手」にとっても、請求書の処理は欠かせない業務のひとつ。ここではそれぞれの立場で必要な準備項目を見てみましょう。

売り手として

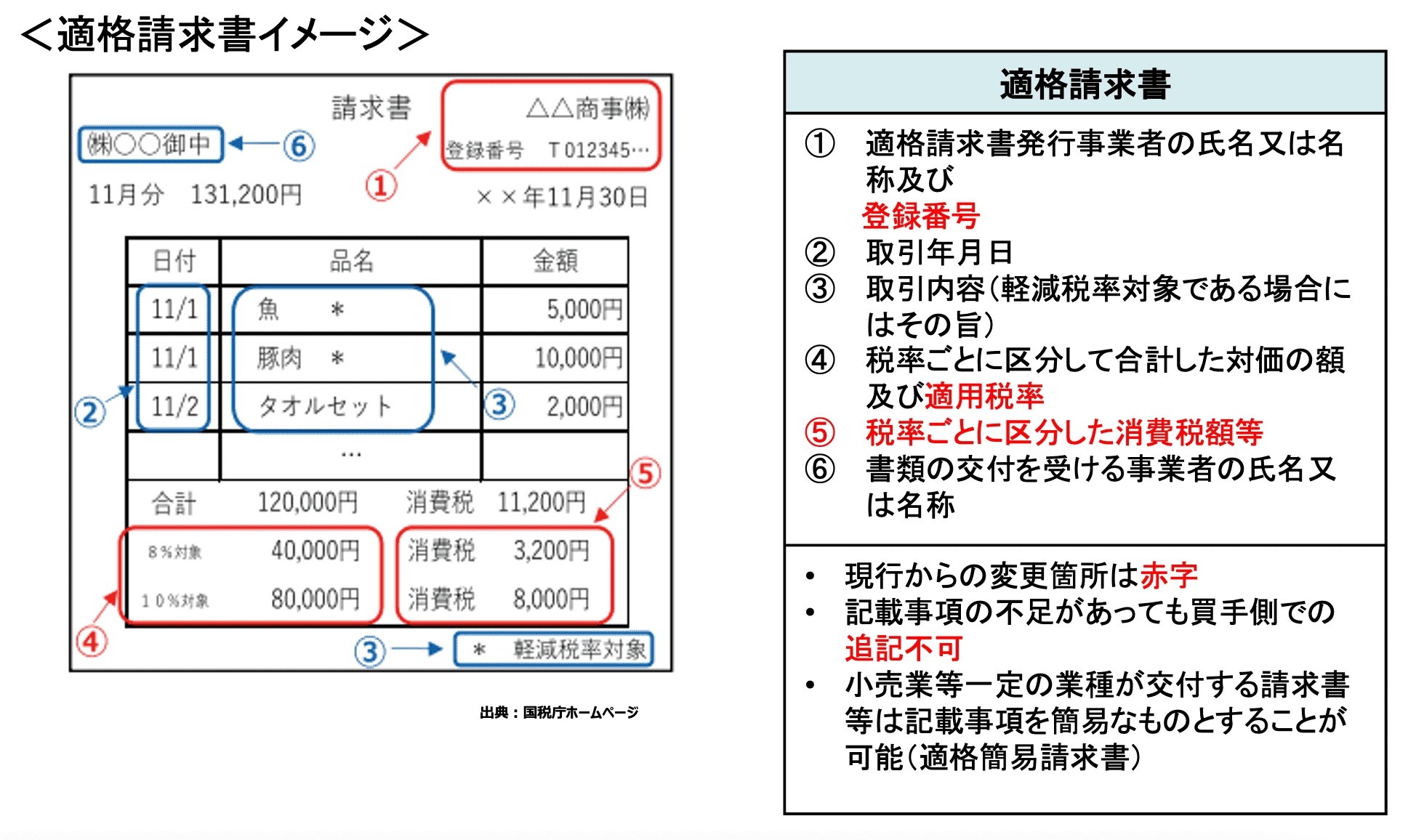

まず、インボイスを発行できるのは、税務署長の登録を受けた「適格請求書発行事業者」に限られます。登録事業者になると登録番号が発行され、請求書への記載ができます。適格請求書発行事業者であると偽った場合には、懲役または罰金の罰則が設けられていますので注意が必要です。

これまでの請求書とインボイスとの大きな違いは、「登録番号を記載すること」と、「税率ごとの消費税額を記載すること」です。

この要件を満たした請求書の仕様にアップデートしておきましょう。

買い手として

買い手の立場では、取引先が適格請求書発行事業者であるかどうかを確認することが重要です。インボイス制度においては、適格請求書を正しく保存しておかなくては仕入税額控除が認められないためです。ポジティブに考えると、「適格請求書発行事業者から仕入れた方が、課税仕入れ等に係る消費税額が控除されておトク」ということになります。

これを売り手側の立場で見ると、あなたが適格請求書発行事業者でない場合、競争力が低下する可能性があります。インボイス制度への対応は、喫緊の経営課題と言えるでしょう。

免税事業者も対応が必要

課税期間の課税売上高が1,000万円以下の免税事業者も他人事ではありません。実は免税事業者は適格請求書発行事業者として認められないのです。前述のとおり、適格請求書発行事業者でない場合、他社との競争力に影響するかもしれません。課税事業者への変更も選択肢として検討してみてはいかがでしょうか。

インボイス制度への的確な対応が、今後のビジネスに大きな影響を与えることがお分かりいただけたでしょうか。りそな銀行では、適格請求書の保存にも適した決済サービス「りそな支払ワンストップ」の提供をスタートしています。もし対応にお困りのことがあればご相談ください。

※インボイス制度の実施を契機として取引を見直す場合、独禁法、下請法、建設業法に違反する行為を行わないよう注意が必要です。詳細は、以下のURLをご覧ください。

https://www.jftc.go.jp/dk/guideline/unyoukijun/invoice_qanda.html

※本Webサイトに掲載された情報は、信頼に足る情報源を参考にして作成しておりますが、その内容について当社および当社グループ各社がその正確性、確実性を保証するものではありません。

法人決済ツールについて、わかりやすく資料にまとめましたのでこちらもぜひご活用ください。